Forex Deutschland – was sollte man bei der Auswahl eines Forex Brokers beachten?

Zuletzt aktualisiert & geprüft: 22.03.2021

Unserer Erfahrung nach wird der Handel mit Währungen auch unter Privatanlegern immer beliebter. Allerdings stellt man sich als angehender Trader häufig die Frage, bei welchem Forex Broker man ein Konto eröffnen sollte. Für viele Anleger ist es unserer Erfahrung nach wichtig, dass der Broker seinen Firmensitz in Deutschland hat. Im Folgenden werden wir daher auch darauf eingehen, welche Vor- und Nachteile das Trading bei einem deutschen Broker hat. Außerdem geben wir Tipps für die Auswahl des richtigen Anbieters. Im Anschluss daran präsentieren wir noch ein Forex Beispiel aus der Praxis. Dabei werden wir insbesondere auf die folgenden Punkte eingehen:

- Vorteile und Nachteile von deutschen Forex Brokern (Regulierung, Einlagensicherung und steuerliche Gesichtspunkte)

- Tipps für die Auswahl des richtigen Anbieters (Kosten, Handelsplattform, Support etc.)

- Beispiel aus der Praxis für das Trading mit Währungen

- Forex Bank Deutschland

Forex Bank Deutschland: Vorteile und Nachteile von deutschen Forex Brokern

Zunächst werden wir darauf zu sprechen kommen, welche Vorteile und Nachteile es mit sich bringt, wenn sich der Forex Broker in Deutschland befindet.

Zunächst werden wir darauf zu sprechen kommen, welche Vorteile und Nachteile es mit sich bringt, wenn sich der Forex Broker in Deutschland befindet.

Aufsicht und Einlagensicherung

So spielt der Standort des Unternehmens zum Beispiel eine essenzielle Rolle für die Beantwortung der Frage, welche Behörde für die Aufsicht und die Kontrolle zuständig ist. In Deutschland wird diese Aufgabe von der Bundesanstalt für Finanzdienstleistungen (BaFin) wahrgenommen. Überhaupt zeichnet sich Deutschland durch eine hohe Rechtsicherheit aus. Dies gilt auch für die weiteren Länder der EU, denn auch dort gilt das europäische Recht. Ein wesentlicher Punkt in diesem Zusammenhang ist zum Beispiel, dass die Gelder der Kunden getrennt vom Firmenvermögen verwahrt werden.

So spielt der Standort des Unternehmens zum Beispiel eine essenzielle Rolle für die Beantwortung der Frage, welche Behörde für die Aufsicht und die Kontrolle zuständig ist. In Deutschland wird diese Aufgabe von der Bundesanstalt für Finanzdienstleistungen (BaFin) wahrgenommen. Überhaupt zeichnet sich Deutschland durch eine hohe Rechtsicherheit aus. Dies gilt auch für die weiteren Länder der EU, denn auch dort gilt das europäische Recht. Ein wesentlicher Punkt in diesem Zusammenhang ist zum Beispiel, dass die Gelder der Kunden getrennt vom Firmenvermögen verwahrt werden.

Falls ein Broker dennoch einmal in eine Schieflage gelangen sollte, greift in Deutschland die Deutsche Einlagensicherung. Auch andere Länder verfügen in der Regel über eine solche Einlagensicherung. Allerdings können sich in diesen Fällen die garantierten Beträge unterscheiden. Ein Broker arbeitet dabei normalerweise mit einer Bank zusammen, welche die Einlagen auf dem Handelskonto verwahrt. Bankkonten sind in Deutschland dabei durch die Einlagensicherung mit einem Betrag von bis zu 100.000 € pro Kunde abgesichert.

Die steuerliche Situation

Sobald man als Trader mit dem Währungshandel Gewinne erzielt, stellt sich die Frage, welche Steuern man dafür an den Staat abführen muss. So existiert in Deutschland bekanntermaßen die Abgeltungssteuer, welche auf Kapitalerträge fällig wird. Wer daher zum Beispiel Zinserträge mit seinen Sparguthaben erzielt, muss dafür 25 % (zzgl. Solidaritätszuschlag) an den Staat abführen. Dies erfolgt in der Regel automatisch durch die Bank – jedenfalls dann, wenn es sich um ein deutsches Kreditinstitut handelt. Wenn man hingegen bei einer ausländischen Bank ein Konto unterhält, so wird diese die Abgeltungssteuer für den deutschen Staat in der Regel nicht einbehalten. Vielmehr muss man die Erträge durch die Zinsen selbst im Rahmen der jährlichen Steuererklärung angeben. Auf diese Weise bezahlt man die Abgeltungssteuer erst im Nachhinein.

Sobald man als Trader mit dem Währungshandel Gewinne erzielt, stellt sich die Frage, welche Steuern man dafür an den Staat abführen muss. So existiert in Deutschland bekanntermaßen die Abgeltungssteuer, welche auf Kapitalerträge fällig wird. Wer daher zum Beispiel Zinserträge mit seinen Sparguthaben erzielt, muss dafür 25 % (zzgl. Solidaritätszuschlag) an den Staat abführen. Dies erfolgt in der Regel automatisch durch die Bank – jedenfalls dann, wenn es sich um ein deutsches Kreditinstitut handelt. Wenn man hingegen bei einer ausländischen Bank ein Konto unterhält, so wird diese die Abgeltungssteuer für den deutschen Staat in der Regel nicht einbehalten. Vielmehr muss man die Erträge durch die Zinsen selbst im Rahmen der jährlichen Steuererklärung angeben. Auf diese Weise bezahlt man die Abgeltungssteuer erst im Nachhinein.

Ähnlich stellt sich die Situation beim Forex Trading dar: Handelt man bei einem Broker in Deutschland, wird dieser für einen die Aufgabe übernehmen, die Abgeltungssteuer für die Gewinne abzuführen. Häufig erfolgt die Abrechnung am Ende des Monats. Die Abgeltungssteuer wird in diesem Fall nicht nach jedem Trade erhoben, vielmehr kommt es auf den Gesamtgewinn am Ende des Monats an. Wer dagegen bei einem ausländischen Broker handelt, ist wiederum selbst für seine Steuern verantwortlich. Man ist daher verpflichtet, die angefallenen Trading Gewinne im Rahmen seiner Steuererklärung aufzuführen. Man bezahlt daher auch hier die Abgeltungssteuer erst im Nachhinein. Für den Trader bietet dies den Vorteil, dass ihm während des Jahres mehr Kapital zur Verfügung steht. Unter diesem Aspekt ist es daher vorteilhaft, gerade nicht bei einem deutschen Broker zu handeln.

Forex Bank Deutschland: Tipps für die Auswahl des richtigen Anbieters

Im Folgenden werden wir darauf eingehen, welche Dinge man bei der Auswahl eines Forex Brokers beachten sollte. Erfahrungsgemäß spielen dabei vor allem die nachfolgend genannten Punkte eine wichtige Rolle:

Im Folgenden werden wir darauf eingehen, welche Dinge man bei der Auswahl eines Forex Brokers beachten sollte. Erfahrungsgemäß spielen dabei vor allem die nachfolgend genannten Punkte eine wichtige Rolle:

- Regulierung und Einlagensicherung (siehe oben)

- Kosten und Gebühren des Brokers

- Zur Verfügung stehende Handelsplattformen

- Kundensupport

Häufig unterscheiden sich die Broker sehr stark im Hinblick auf die Forex Kosten sowie Gebühren, die bei ihnen durch das Trading entstehen. So kann es zum Beispiel vorkommen, dass man bei einem Anbieter das Zwei- bis Dreifache wie bei einem anderen Broker bezahlen muss. Außerdem unterscheiden sich die Broker auch in der Qualität der angebotenen Handelsplattformen. Auf diese beiden Punkte werden wir im weiteren Verlauf des Artikels noch ausführlicher zu sprechen kommen.

Zudem sollte man als Trader darauf achten, dass der Broker einen guten Kundensupport anbietet. Denn unserer Erfahrung nach setzen viele Anbieter heutzutage leider gerade an dieser Stelle den Rotstift an. So sind manche Broker zum Beispiel dazu übergegangen, nur noch einen Support via E-Mail anzubieten. Häufig lassen sich allerdings unserer Erfahrung nach Probleme nach wie vor am besten am Telefon lösen. Es ist daher ungünstig, wenn der Broker gerade in diesem Punkt versucht, Kosten zu sparen.

Außerdem ist es wichtig, dass der Support nicht nur auf Englisch, sondern auch auf Deutsch angeboten wird. Dann ansonsten kann sich die Kommunikation schwierig gestalten, was zu Missverständnissen führen kann. Wer in diesem Punkt ganz sichergehen möchte, entscheidet sich daher für einen Broker mit Sitz in Deutschland.

Forex Deutschland: Broker mit niedrigen Kosten und Gebühren auswählen

Wie angekündigt, werden wir nunmehr genauer auf das Thema „Kosten und Gebühren“ eingehen. Dabei wird sich zeigen, dass nicht jeder Trader gleichermaßen von den Gebühren betroffen ist.

Die Kosten, die bei jedem Trade entstehen

Die höchsten Kosten entstehen beim Trading in der Regel durch jene Gebühren, die bei jedem Trade anfallen. Der Broker erhebt die Gebühren in der Regel in Form des Spreads: Damit bezeichnet man den Unterschied zwischen dem Kaufpreis sowie dem Verkaufspreis. Dazu ein Beispiel: Das beliebte Währungspaar Euro/US-Dollar (EUR/USD) notiert bei 1,1000 Pips (Pips verwendet man beim Währungshandel anstelle von Punkten) und der Spread beträgt 3 Pips. Wenn wir uns daher dazu entscheiden, das Währungspaar zu diesem Kurs zu kaufen, werden wir den EUR/USD im Endeffekt zu einem Preis von1,1003 Pips erhalten. Dabei gilt folgende Regel: Je niedriger der Spread ist, desto günstiger ist dies für den Trader. Allerdings ist nicht jeder Trader in gleicher Weise von der Höhe des Forex Spreads betroffen. Denn wie stark sich die Gebühren für das Trading am Ende des Monats summieren, hängt vor allem davon ab, wie viele Trades man durchschnittlich ausführt. Dies ist wiederum eine Frage der gehandelten Strategie sowie der Zeiteinheit. Wer zum Beispiel auf dem Tages Chart tradet, wird in der Regel nur wenige Positionen pro Monat eröffnen und schließen. Dies hängt damit zusammen, dass man auf dieser Zeiteinheit lediglich relativ selten Signale erhält.

Die höchsten Kosten entstehen beim Trading in der Regel durch jene Gebühren, die bei jedem Trade anfallen. Der Broker erhebt die Gebühren in der Regel in Form des Spreads: Damit bezeichnet man den Unterschied zwischen dem Kaufpreis sowie dem Verkaufspreis. Dazu ein Beispiel: Das beliebte Währungspaar Euro/US-Dollar (EUR/USD) notiert bei 1,1000 Pips (Pips verwendet man beim Währungshandel anstelle von Punkten) und der Spread beträgt 3 Pips. Wenn wir uns daher dazu entscheiden, das Währungspaar zu diesem Kurs zu kaufen, werden wir den EUR/USD im Endeffekt zu einem Preis von1,1003 Pips erhalten. Dabei gilt folgende Regel: Je niedriger der Spread ist, desto günstiger ist dies für den Trader. Allerdings ist nicht jeder Trader in gleicher Weise von der Höhe des Forex Spreads betroffen. Denn wie stark sich die Gebühren für das Trading am Ende des Monats summieren, hängt vor allem davon ab, wie viele Trades man durchschnittlich ausführt. Dies ist wiederum eine Frage der gehandelten Strategie sowie der Zeiteinheit. Wer zum Beispiel auf dem Tages Chart tradet, wird in der Regel nur wenige Positionen pro Monat eröffnen und schließen. Dies hängt damit zusammen, dass man auf dieser Zeiteinheit lediglich relativ selten Signale erhält.

Ganz anders sieht die Situation hingegen auf sehr kleinen Zeiteinheiten wie beispielsweise dem 1 Minuten Chart aus. Dort erhält man in der Regel viele Signale für Einstiege und Ausstiege und muss daher häufig Positionen eröffnen und schließen. Man kann sich leicht vorstellen, dass sich hier ein zu hoher Spread sehr schnell sehr negativ auf das eigene Handelskapital auswirken kann. In dieser Situation sollte man darauf achten, bei einem Broker zu handeln, der möglichst niedrige Spreads anbieten kann.

Sonstige Kosten und Gebühren

Der Spread ist jedoch nicht die einzige Möglichkeit für einen Broker, um Geld mit seinen Kunden zu verdienen. So werden zum Beispiel häufig Gebühren erhoben, wenn man Geld auf sein Handelskonto einzahlt bzw. sich Geld auszahlen lässt. Häufig hängt die Höhe der Gebühren davon ab, welche Zahlungsmethoden man verwendet. In der Regel werden die folgenden Zahlungsmöglichkeiten angeboten:

Der Spread ist jedoch nicht die einzige Möglichkeit für einen Broker, um Geld mit seinen Kunden zu verdienen. So werden zum Beispiel häufig Gebühren erhoben, wenn man Geld auf sein Handelskonto einzahlt bzw. sich Geld auszahlen lässt. Häufig hängt die Höhe der Gebühren davon ab, welche Zahlungsmethoden man verwendet. In der Regel werden die folgenden Zahlungsmöglichkeiten angeboten:

- Banküberweisung

- Kreditkartenzahlungen

- Zahlungsdienstleister wie Sofortüberweisung

- Online Wallets wie PayPal, Skrill und Neteller

Fast alle Broker bieten die Möglichkeit, Banküberweisungen zu nutzen. Häufig handelt es sich dabei allerdings unserer Erfahrung nach auch um die langsamste Zahlungsmethode. Vor allem, wer Geld an einen ausländischen Broker überweist, muss mitunter mit einer Bearbeitungszeit von mehreren Tagen rechnen. Bei einem deutschen Broker finden Banküberweisungen aber in der Regel deutlich schneller statt. Wie man sieht, ist es auch in diesem Punkt vorteilhaft, wenn man sich für einen Anbieter aus Deutschland entscheidet.

Aufpassen sollte man unserer Erfahrung nach, wenn man Kreditkarten und Online Wallets nutzt. Denn dabei können häufig Gebühren entstehen. Es gibt aber erfreulicherweise auch Broker, die sich sehr kundenfreundlich zeigen und bei denen sowohl Einzahlungen als auch Auszahlungen generell kostenlos sind. Wie man sieht, ist es auch hier sehr sinnvoll, die einzelnen Anbieter miteinander zu vergleichen.

Zudem können sonstige Kosten und Gebühren anfallen. Ein Beispiel dafür ist die sogenannte Inaktivitätsgebühr. Diese wird bei manchen Anbietern fällig, wenn man das Konto über einen längeren Zeitraum nicht aktiv für das Trading nutzt. Ein weiteres Beispiel sind Gebühren für die Handelsplattform. Überhaupt ist es wichtig, sich als Trader auch Gedanken über die Trading Software zu machen. Daher werden wir im Folgenden genauer auf dieses Thema eingehen.

Forex Deutschland: Handelsplattform

Bei der Auswahl eines Brokers sollte man nicht nur auf die Kosten und Gebühren achten. Es ist auch wichtig, dass der Anbieter eine gute Handelsplattform zur Verfügung stellt.

Handeln mit dem MetaTrader

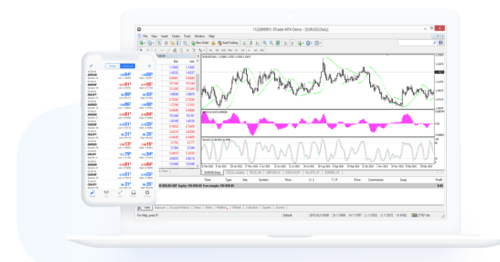

Viele Broker sind unserer Erfahrung nach mittlerweile dazu übergegangen, ihre eigene Handelsplattform zu entwickeln. Häufig werden diese kostenlos angeboten, zum Teil wird aber auch eine monatliche Gebühr fällig. Die „Standard“ Trading Software stellt allerdings nach wie vor der MetaTrader dar. Daher wird diese Handelsplattform auch von fast allen Brokern angeboten, zum Beispiel auch von FXTM. Für den Trader hat dies vor allem zwei Vorteile. Zum einen fällt es auf diese Art sehr leicht, den Broker zu wechseln. Denn man kann fast mit Sicherheit davon ausgehen, dass man auch bei seinem neuen Anbieter mit dem MetaTrader handeln kann. Dies hietet den Vorteil, dass man sich nicht erst wochenlang in eine neue Handelsplattform einarbeiten muss. Zum anderen hat der MetaTrader den Vorteil, dass einem die Software in der Regel kostenlos durch den Broker zur Verfügung gestellt wird.

Viele Broker sind unserer Erfahrung nach mittlerweile dazu übergegangen, ihre eigene Handelsplattform zu entwickeln. Häufig werden diese kostenlos angeboten, zum Teil wird aber auch eine monatliche Gebühr fällig. Die „Standard“ Trading Software stellt allerdings nach wie vor der MetaTrader dar. Daher wird diese Handelsplattform auch von fast allen Brokern angeboten, zum Beispiel auch von FXTM. Für den Trader hat dies vor allem zwei Vorteile. Zum einen fällt es auf diese Art sehr leicht, den Broker zu wechseln. Denn man kann fast mit Sicherheit davon ausgehen, dass man auch bei seinem neuen Anbieter mit dem MetaTrader handeln kann. Dies hietet den Vorteil, dass man sich nicht erst wochenlang in eine neue Handelsplattform einarbeiten muss. Zum anderen hat der MetaTrader den Vorteil, dass einem die Software in der Regel kostenlos durch den Broker zur Verfügung gestellt wird.

Insgesamt eignet sich der MetaTrader sowohl für Einsteiger als auch für fortgeschrittene Trader. So verfügt die Software über alle nötigen Funktionen, welche man im Trading Alltag benötigt. Dazu zählen zum Beispiel zahlreiche Zeichen Tools, um damit den Chart zu analysieren sowie gute Signale für Einstiege in profitable Trades zu finden. Außerdem verfügt der MetaTrader von Haus aus über eine große Anzahl (über 30) von technischen Indikatoren. Diese kann man dazu einsetzen, um die Situation am Markt besser einschätzen zu können.

Die Benutzeroberfläche des MetaTraders ist übersichtlich und funktional aufgebaut. Auf diese Weise benötigt man daher unserer Erfahrung nach nur wenig Zeit, um sich in die Handelssoftware einzuarbeiten.

Forex Deutschland: einfache Erweiterbarkeit des MetaTraders

Ein Grund für die große Beliebtheit des MetaTraders stellt unserer Erfahrung nach auch die Tatsache dar, dass sich die Software relativ einfach um zusätzliche Funktionen erweitern lässt. Dies geschieht durch sogenannte „Expert Advisors (EAs). Mithilfe solcher EAs ist es zum Beispiel auch möglich, das Trading zu automatisieren. Die Möglichkeit, seine Strategie durch den Computer handeln zu lassen, hat verschiedene Vorteile.

Ein Grund für die große Beliebtheit des MetaTraders stellt unserer Erfahrung nach auch die Tatsache dar, dass sich die Software relativ einfach um zusätzliche Funktionen erweitern lässt. Dies geschieht durch sogenannte „Expert Advisors (EAs). Mithilfe solcher EAs ist es zum Beispiel auch möglich, das Trading zu automatisieren. Die Möglichkeit, seine Strategie durch den Computer handeln zu lassen, hat verschiedene Vorteile.

Wer zum Beispiel tagsüber einer anderen Tätigkeit nachgeht, kann sich während dieser Zeit nicht mit dem Börsenhandel beschäftigen. Daher wird man viele lukrative Signale verpassen. Nutzt man hingegen den automatischen Handel mit dem MetaTrader, kann der Computer für einen ununterbrochen traden. Selbst wenn man theoretisch die Zeit hätte, stundenlang vor den Tradingbildschirmen zu verweilen, stellt sich dennoch die Frage, ob dies auch wirklich erforderlich ist. Denn viele Trader beginnen erfahrungsgemäß gerade deshalb mit dem Börsenhandel, um in Zukunft weniger arbeiten zu müssen. Man kann sich daher einen Großteil der Arbeit durch den MetaTrader abnehmen lassen.

Außerdem bietet der automatisierte Handel noch einen weiteren Vorteil. Viele Trader haben nämlich das Problem, dass es ihnen schwerfällt, sich an ihre Strategie zu halten. Dies liegt vor allem daran, dass man beim Trading mitunter sehr stark von seinen Emotionen beeinflusst wird. Diese Gefahr besteht bei einem Computer nicht. Wer daher Schwierigkeiten hat, sich an seine Forex Strategie zu halten, sollte einmal den automatischen Handel mithilfe von EAs im MetaTrader ausprobieren.

Forex Deutschland: Beispiel für das Trading mit Währungen

Forex Deutschland: Beispiel für das Trading mit Währungen

Um sich das Forex Trading genauer vorstellen zu können, werden wir im Folgenden auf ein Beispiel aus der Praxis zu sprechen kommen. Wir handeln dabei mit dem Währungspaar Euro/US-Dollar (EUR/USD).

Trends und Umkehrkerzen für das Forex Trading nutzen

Zunächst ist es wichtig, darüber Bescheid zu wissen, wie ein Trend aufgebaut ist. So kann man prinzipiell zwischen Aufwärts-, Abwärts- und Seitwärtstrends unterscheiden. Einen Aufwärtstrend erkennt man daran, dass der Kurs höhere Hochs und höhere Tiefs erreicht. Demgegenüber liegt ein Abwärtstrend vor, wenn die Kurse tiefere Hochs und tiefere Tiefs ausbilden. Ein Trend besteht immer aus zwei Bestandteilen: nämlich der Bewegung und der sich daran anschließenden Korrekturphase. Die Bewegung erkennt man als Trader daran, dass die Kurse sich zügig in die Richtung des Trends bewegen. Hingegen verlaufen Korrekturen entgegen der Trendrichtung. Insgesamt ist es dabei empfehlenswert, nur die Bewegung zu handeln. Eine Korrektur kann man dagegen als Trader sehr gut dafür nutzen, um sich günstige Einstiege für die nächste Bewegungsphase zu suchen.

Die Schwierigkeit besteht jedoch darin, zu bestimmen, wann die Korrektur beendet ist. Nützlich sind in diesem Zusammenhang zum Beispiel Umkehrkerzen: Diese Kerzen zeigen an, dass die Kurse möglicherweise bald drehen werden. Dazu ein Beispiel: Der EUR/USD notiert bei 1,1300 Pips. Sodann beobachten wir in der Trading Software, dass der Kurs im Rahmen der Bewegung um 50 Pips auf 1,1350 Pips ansteigt. Sodann setzt die Korrekturphase ein und das Währungspaar fällt langsam um 25 Pips auf 1,1325 Pips. Zunächst sieht es danach aus, als ob die Kurse weiter fallen würden. Die Kerze hat daher zunächst einen großen roten Körper, was ein sehr bärisches Signal darstellt. Dann treten allerdings die Bullen auf den Plan und nutzen die niedrigen Kurse für die Eröffnung von Long Trades. Dadurch steigen die Kurse an und im Endeffekt entsteht eine Long Umkehrkerze: Diese verfügt über eine lange Lunte. Insgesamt spricht eine solche Kerze dafür, dass die Kurse im Folgenden weiter ansteigen werden. Daher kann man eine solche Kerze als Signal für einen Long Trade nutzen.

Deutschland Forex Broker: Fibonacci Linien einsetzen, um die Qualität der Signale zu erhöhen

Deutschland Forex Broker: Fibonacci Linien einsetzen, um die Qualität der Signale zu erhöhen

Wer allerdings schon etwas länger tradet, wird wissen, dass die gerade angesprochenen Umkehrkerzen recht häufig im Chart auftreten. Daher kann es zu Fehlsignalen kommen, welche zu Verlust Trades führen. Als Trader sollte man daher versuchen, die Anzahl solcher Fehlsignale zu reduzieren. Eine Möglichkeit besteht zum Beispiel darin, die sogenannten Fibonacci Linien zu nutzen. Bei diesen Linien handelt es sich um ein Zeichen Tool, welches einem auch im MetaTrader zur Verfügung steht. Diese Linien helfen dabei, zu bestimmen, wie weit der Kurs eine vorangegangene Bewegung korrigieren wird. So kommt es zum Beispiel häufig vor, dass die Korrektur etwa 50 % der Bewegungsphase beträgt. Dies war auch in unserem Beispiel der Fall: So ist der EUR/USD zunächst und 50 Pips gestiegen (Bewegung) und sodann während der Korrekturphase um 25 Pips gefallen. Dies entspricht einer Korrektur von 50 %, was man als Signal für einen Long Trade nutzen konnte. Besser ist es jedoch, nicht nur ein einzelnes, sondern mehrere Signale zu verwenden. Denn auf diese Weise lässt sich die Qualität der Signale erhöhen. Das zusätzliche Signal erhalten wir durch das Auftreten der oben angesprochenen Long Umkehrkerze. Die Kombination dieser beiden Signale erhöht daher die Wahrscheinlichkeit, dass es tatsächlich im Folgenden zu einer Kursumkehr kommen wird.

Technische Indikatoren beim Trading verwenden

Technische Indikatoren beim Trading verwenden

Wer möchte, kann sich beim Forex Trading auch technische Indikatoren zunutze machen, um damit seine Ergebnisse zu verbessern. Beliebte Indikatoren sind unserer Erfahrung nach:

- RSI Indikator

- MACD Indikator

- Stochastik

- Gleitende Durchschnitte (moving averages)

Gerade der RSI Indikator ist sehr nützlich, wenn es darum geht, zu bestimmen, in welcher Verfassung sich der Markt befindet. So pendelt der RSI auf einer Skala zwischen 0 und 100. Wichtig sind dabei vor allem die beiden Werte 30 und 70. Notiert der Indikator nämlich über 70, spricht man von einer überkauften Marktlage. In diesem Fall sollte man mit weiteren Long Trades vorsichtig sein, denn es besteht die Gefahr, dass die Kurse alsbald nach unten drehen werden. Genau die gegenteilige Situation liegt vor, wenn der RSI sich unter 30 befindet: In diesem Fall liegt eine überverkaufte Marktsituation vor und man muss damit rechnen, dass die Kurse nach oben drehen werden.

Für unser Beispiel bedeutet das Folgendes: Nachdem der EUR/USD während der Korrektur 25 Pips gefallen war, notierte auch der RSI Indikator bereits im überverkauften Bereich. Daher deutete auch der Indikator auf eine Kursumkehr hin. Insgesamt ergaben sich daher für unseren Long Trade drei Signale:

- 50-prozentige Korrektur nach Fibonacci Linien

- Auftreten einer Long Umkehrkerze an dieser Stelle

- Eine überverkaufte Marktsituation laut RSI Indikator

Im Endeffekt hat sich unser Long Trade auch positiv entwickelt: Denn der EUR/USD ist innerhalb der nächsten Bewegungsphase um 60 Pips gestiegen. Standardmäßig handelt man an der Forex mit sogenannten „Lot“. Das bedeutet, dass jedes Pip einen Wert von zehn US-Dollar hat. Daher konnten wir mit diesem Trade einen Gewinn von 600 US-Dollar erzielen (10 US-Dollar x 60 Pips). Wer hingegen schon über etwas mehr Erfahrung verfügt und zum Beispiel mit zwei oder drei Lot handelt, konnte mit dem Trade sogar 1.200 bzw. 1.800 US-Dollar erzielen.

Forex in Deutschland traden: Auf einem Demokonto trainieren

Forex in Deutschland traden: Auf einem Demokonto trainieren

Wer bisher noch nicht mit Währungen getradet hat, kann dies auf einem Demokonto bei einem Forex Broker ausprobieren.

Auf einem kostenlosen Demokonto mit virtuellem Kapital handeln

So hat man heutzutage bei fast allen Forex Brokern die Möglichkeit, ein solches Demokonto kostenlos zu eröffnen. Darauf handelt man mit virtuellem Kapital und kann damit den Handel mit Währungen ohne Risiko kennen lernen. Häufig steht dabei ein virtuelles Guthaben in Höhe von 10.000 € zur Verfügung, um das Trading zu trainieren. Ein solches Konto bietet sich zum Beispiel auch dazu an, die verschiedenen Handelsplattformen des Brokers zu testen. Wer möchte, kann zum Beispiel auch mehrere Demokonten bei verschiedenen Brokern eröffnen. Auf dieses Weise wird es noch leichter fallen, die einzelnen Anbieter miteinander zu vergleichen.

Außerdem bietet sich ein Demokonto sehr gut dafür an, um verschiedene Strategien und Handelsstile ausprobieren. So macht es zum Beispiel Sinn, das Trading auf unterschiedlichen Zeiteinheiten auszuprobieren. Denn unserer Erfahrung nach fällt es manchen Tradern beispielsweise schwer, auf sehr kleinen Zeiteinheiten, wie dem 1 Minuten Chart, zu handeln. Hingegen können sie zum Beispiel auf dem Stunden oder Tages Chart sehr gute Ergebnisse erzielen. Die dargestellte Situation kann auch genau umgekehrt vorliegen. Jedenfalls ist es wichtig, herauszufinden, zu welchem Typus Trader man selbst zählt.

Außerdem ist es sinnvoll, das Trading mit verschiedenen Währungspaaren zu testen. Denn man wird feststellen, dass sich der Euro/US-Dollar (EUR/USD) zum Beispiel völlig anders tradet als der US-Dollar/Japanische Yen (USD/JPY).

Schulungsangebote der Broker nutzen

Viele Broker, wie zum Beispiel ETFinance und XTB, bieten ihren Kunden heute auch zahlreiche Schulungsangebote an, um ihnen damit den Einstieg in das Trading zu erleichtern. Diese Schulungsangebote bestehen dabei häufig aus Webinaren, Trading Videos und Ratgeber Artikeln. Generell ist es unserer Erfahrung nach sehr lehrreich, erfahrene Trader dabei zu beobachten, wie diese den Chart analysieren und Signale für profitable Trades finden. Bereits während der Demophase erhält man bei den meisten Anbietern Zugriff auf diese Schulungsmaterialien.

Viele Broker, wie zum Beispiel ETFinance und XTB, bieten ihren Kunden heute auch zahlreiche Schulungsangebote an, um ihnen damit den Einstieg in das Trading zu erleichtern. Diese Schulungsangebote bestehen dabei häufig aus Webinaren, Trading Videos und Ratgeber Artikeln. Generell ist es unserer Erfahrung nach sehr lehrreich, erfahrene Trader dabei zu beobachten, wie diese den Chart analysieren und Signale für profitable Trades finden. Bereits während der Demophase erhält man bei den meisten Anbietern Zugriff auf diese Schulungsmaterialien.

Wer sich bislang noch nicht mit dem Forex Trading beschäftigt hat, dem empfehlen wir, sich vor allem mit folgenden Themen auseinanderzusetzen: Grundlagen der technischen Analyse (Charttechnik und Indikatoren), Money und Risk Management sowie Psychologie beim Trading.

Generell ist es wichtig, dass man das neue Wissen auch selbst beim Trading anwendet. Denn erfahrungsgemäß besteht beim Börsenhandel die Schwierigkeit häufig darin, die Theorie auch in der Praxis umzusetzen. Dabei bietet es sich wiederum an, neue Strategien und Handelsansätze zunächst auf dem kostenlosen Demokonto auszuprobieren. Sobald man sich dann beim Trading auf dem Demokonto sicher fühlt, sollte man den nächsten Schritt wagen und den Handel auf einem Livekonto mit echtem Geld fortsetzen.

Fazit: Demokonto bei einem deutschen Forex Broker nutzen

Im Rahmen dieses Artikels sind wir darauf eingegangen, welche Vorteile und Nachteile der Handel bei einem deutschen Broker mit sich bringt. Außerdem haben wir aufgezeigt, welche Dinge man bei der Auswahl seines Brokers beachten sollte. Wichtig sind in diesem Zusammenhang vor allem die Kosten, die hauptsächlich durch den Spread verursacht werden. Wie gezeigt, hängt es aber von der individuellen Strategie ab, inwieweit man als Trader tatsächlich von der Höhe des Spreads betroffen ist. Eine weitere wichtige Rolle spielt die zur Verfügung gestellte Handelsplattform. Häufig wird dabei der MetaTrader angeboten, für den man in der Regel nichts bezahlen muss. Der Vorteil eines deutschen Forex Brokers besteht auch darin, dass der Support auf Deutsch verfügbar ist, was die Kommunikation mit dem Anbieter sehr erleichtert. Außerdem kann man bei einem Unternehmen aus Deutschland im Bedarfsfall auf die deutsche Einlagensicherung zugreifen.

Im Rahmen dieses Artikels sind wir darauf eingegangen, welche Vorteile und Nachteile der Handel bei einem deutschen Broker mit sich bringt. Außerdem haben wir aufgezeigt, welche Dinge man bei der Auswahl seines Brokers beachten sollte. Wichtig sind in diesem Zusammenhang vor allem die Kosten, die hauptsächlich durch den Spread verursacht werden. Wie gezeigt, hängt es aber von der individuellen Strategie ab, inwieweit man als Trader tatsächlich von der Höhe des Spreads betroffen ist. Eine weitere wichtige Rolle spielt die zur Verfügung gestellte Handelsplattform. Häufig wird dabei der MetaTrader angeboten, für den man in der Regel nichts bezahlen muss. Der Vorteil eines deutschen Forex Brokers besteht auch darin, dass der Support auf Deutsch verfügbar ist, was die Kommunikation mit dem Anbieter sehr erleichtert. Außerdem kann man bei einem Unternehmen aus Deutschland im Bedarfsfall auf die deutsche Einlagensicherung zugreifen.

Wer bisher noch nicht getradet hat, kann dies auf einem Demokonto ausprobieren. Wie angesprochen, besteht heutzutage bei fast allen Forex Brokern die Möglichkeit, ein solches Konto kostenlos zu eröffnen. Auf einem Demokonto handelt man in der Regel mit 10.000 € an virtuellem Kapital, was man dazu einsetzen kann, das Trading zu trainieren. Wer möchte, kann auf einem solchen Konto auch die in diesem Artikel aufgezeigten Beispiele „nachtraden“. Außerdem empfehlen wir, die zahlreichen Schulungsangebote der Broker zu nutzen. Besonders effektiv sind unserer Erfahrung nach Webinare und Trading Videos. Bei den meisten Brokern erhält man bereits während der Demophase Zugriff auf diese Angebote.

Das könnte Sie auch interessieren: Trade of the Week – 180 Pips im EUR / USD gewinnen

Bilderquelle:

- www.shutterstock.com