Wer mit Devisen handelt, möchte selbstverständlich auch Gewinne erzielen. Die Grundlage der möglichen Gewinne stellt der Einsatz von Kapital dar. In Deutschland ist es so, dass Einkünfte aus Kapitalvermögen versteuert werden müssen (daher fallen auch Trading Forex Steuern an), stellt sich in dem Zusammenhang die Frage, was es beim Devisenhandel Steuern zu beachten gibt. Diesbezüglich wird oftmals diskutiert, ob es sich beim Handel mit Devisen nicht um eine Art Wette handelt, sodass die Gewinne steuerfrei werden.

Die meisten Experten sind sich jedoch darüber einig, dass dies nicht der Fall ist, sondern dass sich beim Forex Trading um eine Spekulation handelt, was letztendlich dazu führt, dass die erzielten Gewinne auch der Steuer unterliegen. Es gibt zwar keine direkten Forex Steuern, aber dennoch sind hierzulande Gewinne aus Devisenhandel zu versteuern.

Die Fakten über „Forex-Steuern“ im Überblick:

- Im Forex-Handel gibt es theoretisch noch keine eindeutige Regelung.

- Die Abgeltungssteuer beträgt 25 Prozent.

- Die „Günstigerprüfung“ kann Geringverdienern niedrigere Versteuerungen einbringen.

- Der CFD-Handel unterliegt in der Regel der Abgeltungssteuer.

- Sparerfreibeträge gelten mit 801 Euro pro Person oder 1.602 Euro pro Ehepaar.

1. Abgeltungssteuer oder Einkommenssteuer im Forex-Handel? Trading Steuern differenzieren

Wie alle anderen Gewinne aus Kapitalvermögen, so fallen auch die im Bereich Forex Trading erzielten Gewinne in dem Bereich der Abgeltungssteuer. Das ist zumindest die weitverbreitete Meinung vieler Trader. Tatsächlich ist es jedoch so, dass es sich bei Devisen um eigenständige Wirtschaftsgüter handelt, wobei der Handel in der Regel am sogenannten Spot Markt stattfindet. Dies wiederum führt dazu, dass die Gewinne aus dem Devisenhandel eben nicht im Zuge der Abgeltungssteuer zu versteuern sind, sondern zum persönlichen Steuersatz des Traders. Aber! In der Regel handeln Anleger ja nicht direkt Forex, sondern CFDs auf Währungspaare. Und diese unterliegen, wie wir gleich sehen, der Abgeltungssteuer. Denn der Anleger ist meistens nicht direkt am Sport Markt aktiv.

Wie alle anderen Gewinne aus Kapitalvermögen, so fallen auch die im Bereich Forex Trading erzielten Gewinne in dem Bereich der Abgeltungssteuer. Das ist zumindest die weitverbreitete Meinung vieler Trader. Tatsächlich ist es jedoch so, dass es sich bei Devisen um eigenständige Wirtschaftsgüter handelt, wobei der Handel in der Regel am sogenannten Spot Markt stattfindet. Dies wiederum führt dazu, dass die Gewinne aus dem Devisenhandel eben nicht im Zuge der Abgeltungssteuer zu versteuern sind, sondern zum persönlichen Steuersatz des Traders. Aber! In der Regel handeln Anleger ja nicht direkt Forex, sondern CFDs auf Währungspaare. Und diese unterliegen, wie wir gleich sehen, der Abgeltungssteuer. Denn der Anleger ist meistens nicht direkt am Sport Markt aktiv.

Die Gewinne muss demnach der Anleger im Zuge der Einkommenssteuererklärung angeben. Diese Tatsache führt dazu, dass die steuerliche Belastung zum Teil deutlich höher sein kann, als wenn diese Einkünfte aus Kapitalvermögen wie die übrigen Einkunftsarten, zum Beispiel Zinsen oder Dividenden, nur im Zuge der Abgeltungssteuer versteuert werden müssten. Denn dann läge der Steuersatz bei 25 Prozent, während der persönliche Steuersatz natürlich wesentlich höher sein kann.

2. Die Abgeltungssteuer im CFD-Handel

Beim Handel mit CFDs, der auch von vielen Forex Brokern angeboten wird, sieht es wiederum ganz anders aus. Dabei handelt es sich nämlich nicht um eigenständige Wirtschaftsgüter, sondern der Trader handelt lediglich Differenzen bzw. Kontrakte, sodass hier die Abgeltungssteuer greift. Man muss also bezüglich der Versteuerung definitiv unterscheiden, ob man mit Devisen oder mit CFD-Kontrakten handelt und Gewinne erzielt.

Beim Handel mit CFDs, der auch von vielen Forex Brokern angeboten wird, sieht es wiederum ganz anders aus. Dabei handelt es sich nämlich nicht um eigenständige Wirtschaftsgüter, sondern der Trader handelt lediglich Differenzen bzw. Kontrakte, sodass hier die Abgeltungssteuer greift. Man muss also bezüglich der Versteuerung definitiv unterscheiden, ob man mit Devisen oder mit CFD-Kontrakten handelt und Gewinne erzielt.

Dafür stellen die Broker die Kontoauszüge bereit, um die Gewinne genau zuordnen zu können. Immerhin bieten viele Broker nur ein Konto an, welches beide Handelsmöglichkeiten zur Verfügung stellt. Daher ist es auf den ersten Blick schwierig Unterscheidungen zu treffen. Bei deutschen Brokern ist das noch weniger relevant, da die Steuern automatisch abgeführt werden. Gerade bei Geringverdienern macht ein getrenntes Abrechnen und Versteuern jedoch Sinn.

- Der „echte“ Forex Handel kann der Einkommenssteuer unterliegen

- Forex Handel via CFDs unterliegt der Abgeltungssteuer

- Im Zweifel gibt es jedoch die Günstigerprüfung

3. Welche Regelung gibt es bei ausländischen Brokern?

Bei inländischen Brokern werden die abzuführenden Trading Steuern in der Regel automatisch einbehalten und an den Fiskus weitergeleitet, wie das im Bankwesen auch der Fall ist. Werden im weiteren Verlauf mehr Verluste als Gewinne generiert, werden die einbezogenen Trading Steuern wieder zurückgezahlt. Bei ausländischen Brokern ist der Trader für die Überführung seiner Trading Steuern selber verantwortlich. Die Auszahlung der Gewinne erfolgt am Ende des Jahres auf einen Schlag, wodurch nur der Saldo zählt. Über diesen Weg sind die Gewinne in der Anlage KAP für Kapitaleinkünfte unterzubringen.

Bei inländischen Brokern werden die abzuführenden Trading Steuern in der Regel automatisch einbehalten und an den Fiskus weitergeleitet, wie das im Bankwesen auch der Fall ist. Werden im weiteren Verlauf mehr Verluste als Gewinne generiert, werden die einbezogenen Trading Steuern wieder zurückgezahlt. Bei ausländischen Brokern ist der Trader für die Überführung seiner Trading Steuern selber verantwortlich. Die Auszahlung der Gewinne erfolgt am Ende des Jahres auf einen Schlag, wodurch nur der Saldo zählt. Über diesen Weg sind die Gewinne in der Anlage KAP für Kapitaleinkünfte unterzubringen.

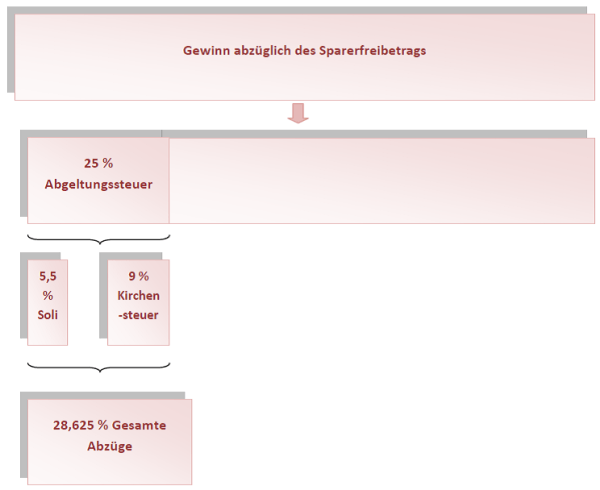

- Abgeltungssteuer beträgt 25%

- Hinzu kommen Solidaritätszuschlag und ggf. Kirchensteuer

- Es existiert ein Freibetrag von 801 Euro pro Person und Jahr

Wurden im Land des Brokers bereits Trading Steuern fällig, so können diese Zahlungen von der Abgeltungssteuer abgezogen werden. Für inländische, wie ausländische Broker gilt ein Sparerfreibetrag. Für Alleinstehende beträgt dieser Sparerfreibetrag 801 Euro pro Jahr und für Ehepaare zusammen 1.602 Euro pro Jahr. Alle darüber hinaus generierten Gewinne müssen mit einer 25 Prozent hohen Abgeltungssteuer angegeben werden. Von diesem Betrag werden noch mal 5,5 Prozent Solidaritätszuschlag und 9 Prozent Kirchensteuer fällig.

4. Gibt es Ausnahmen?

Trader, die nur ein geringes Einkommen vorzuweisen haben, können sich der sogenannten „Günstigerprüfung“ unterziehen. Dabei werden die Gewinne, die den Sparerfreibetrag übersteigen dem eigenen Einkommenssteuersatz unterworfen. Dadurch kommt es zu wesentlich niedrigeren Versteuerungen. Dieses Verfahren macht natürlich nur Sinn, wenn der Einkommenssteuersatz tatsächlich unter 25 Prozent liegt. Großverdiener fahren mit der Abgeltungssteuer besser.

Trader, die nur ein geringes Einkommen vorzuweisen haben, können sich der sogenannten „Günstigerprüfung“ unterziehen. Dabei werden die Gewinne, die den Sparerfreibetrag übersteigen dem eigenen Einkommenssteuersatz unterworfen. Dadurch kommt es zu wesentlich niedrigeren Versteuerungen. Dieses Verfahren macht natürlich nur Sinn, wenn der Einkommenssteuersatz tatsächlich unter 25 Prozent liegt. Großverdiener fahren mit der Abgeltungssteuer besser.

Wie oben bereits erwähnt gilt der Sparerfreibetrag bei Ehepartnern für 1.602 Euro. Dies bedeutet nicht, dass sich beide Parteien aktiv mit dem Handel befassen müssen. Da die Ehe auch oft genug als Zugewinngemeinschaft bezeichnet wird, muss nur ein Partner den Handel betreiben um aber trotzdem Anspruch auf den gesamten Freistellungsbetrag haben. Voraussetzung ist hier, dass der Partner keine anderweitige Verwendung für seinen Anteil der Freistellung hat.

5. Beispiel zu den Forex Steuern

Wie hoch die Besteuerung von Gewinnen aus dem Handel mit Währungen ausfallen und wie die Besteuerung an sich überhaupt abläuft, soll an einem kurzen Praxisbeispiel aufgezeigt werden. Zunächst musst der beispielhafte Anleger seinen Gewinn ermitteln, der in 2025 mit dem Forex-Handel erwirtschaftet worden ist. Hierzu besorgt er sich einen Depotauszug bei einem Broker, in dem die Angaben wie folgt aufgeschlüsselt sind:

Wie hoch die Besteuerung von Gewinnen aus dem Handel mit Währungen ausfallen und wie die Besteuerung an sich überhaupt abläuft, soll an einem kurzen Praxisbeispiel aufgezeigt werden. Zunächst musst der beispielhafte Anleger seinen Gewinn ermitteln, der in 2025 mit dem Forex-Handel erwirtschaftet worden ist. Hierzu besorgt er sich einen Depotauszug bei einem Broker, in dem die Angaben wie folgt aufgeschlüsselt sind:

- Gewinne: 25.000 Euro

- Verluste: 15.000 Euro

- Bemessungsgrundlage für die Steuer: 10.000 Euro

Der Anleger hat ansonsten keinerlei Kapitaleinkünfte, weshalb er den kompletten Freibetrag von 801 Euro für die Einkünfte aus dem Devisenhandel anrechnen lassen möchte. Entsprechend verringert sich die Bemessungsgrundlage von 10.000 Euro auf dann nur noch 9.199 Euro. Auf dieser Basis kann zunächst die Kapitalertragssteuer ermittelt werden:

9.199 Euro * 0,25 = 2.299,75 Euro

Wiederum werden sowohl die Kirchensteuer als auch der Solidaritätszuschlag jetzt auf Basis eben dieser 2.299,75 Euro berechnet:

- Solidaritätszuschlag: 299,75 * 0,055 = 126,49 Euro

- Kirchensteuer:299,75 * 0,09 = 206,98 Euro

Hieraus resultiert eine gesamte Steuerlast von 2.633,17 Euro. Bezogen auf den ursprünglichen Gewinn ergibt sich eine prozentuale Besteuerung von 26,33 Prozent. Dieser Prozentwert steigt an, wenn auch die Gewinne des Anlegers steigen – schließlich fällt der Freibetrag dann immer weniger stark ins Gewicht.

6. Kann ich die Forex Steuern senken?

Anleger stellen sich häufig die Frage, ob sie die Steuerlast beim Forex-Trading senken können. Schließlich geht gut ein Drittel der Gewinne an den Staat über – ein stolzer Betrag. Die kurze Antwort: Nein, eine Reduktion der Steuerlast ist nicht möglich. Eine einzige Ausnahme besteht dann, wenn der Satz der Einkommensteuer unter einem Wert der Kapitalertragssteuer liegt.

Anleger stellen sich häufig die Frage, ob sie die Steuerlast beim Forex-Trading senken können. Schließlich geht gut ein Drittel der Gewinne an den Staat über – ein stolzer Betrag. Die kurze Antwort: Nein, eine Reduktion der Steuerlast ist nicht möglich. Eine einzige Ausnahme besteht dann, wenn der Satz der Einkommensteuer unter einem Wert der Kapitalertragssteuer liegt.

Allerdings können Anleger die Zahlung der Steuer möglichst lange hinauszögern, was jedoch nur dann möglich ist, wenn das Konto bei einem ausländischen Broker geführt wird. Wie bereits angesprochen worden ist, führen ausländische Anbieter die Kapitalertragssteuer nicht automatisch an das Finanzamt ab. Erwirtschaftet der Anleger beispielsweise 1.000 Euro an Gewinnen und beantragt eine Auszahlung, erhält er auch eben diese 1.000 Euro.

Bis der Trader die Steuer abführt, können noch weitere Monate vergehen. Denn die Einkommensteuererklärung für das Jahr 2025 muss erst Mitte des nächsten Jahres abgegeben werden. Bis der Bescheid über die Festsetzung dann wieder beim Anleger eintrifft, dauert es weitere zwei bis drei Monate. So zahlt der Anleger die Kapitalertragssteuer nicht etwa schon Anfang 2025 , sondern erst Ende des nächsten Jahres.

Verlagerung der Forex Steuern

In der Zwischenzeit ist es vollkommen legal, wenn das Geld weiter für das CFD-Trading verwendet wird. Anleger können so praktisch mit Fremdkapital handeln, was die Möglichkeiten stark erweitert. Aber: Es ist absolut sicher, dass die Steuer bezahlt werden muss, hieran führt kein Weg vorbei. Insofern muss das entsprechende Kapital im September des Folgejahres auch wirklich auf dem Konto verfügbar sein. Wer das Geld zu spät überweist, riskiert empfindliche Mahngebühren. Hier gilt es abzuwägen, ob sich die Verwendung der Steuer bis zum Zeitpunkt der Fälligkeit wirklich rentiert.

7. Verluste anrechnen lassen, um Trading Steuer zu sparen?

Um Trading Steuern zu sparen, wäre es theoretisch denkbar, die Verluste auch anzurechnen. Doch funktioniert das auch wirklich in der Praxis? Grundsätzlich gilt: Wer mit dem Devisenhandel Gewinne erzielt, muss diese natürlich versteuern. Trader, die innerhalb eines Jahres Verluste damit erzielen, können diese mit ihren Trading Steuern verrechnen lassen und damit ihre Steuerlast senken. Allerdings ist dies nur mit Einkünften aus Kapitalerträgen möglich. Geregelt wird dieses Vorgehen im § 20 Absatz 6 Satz 2 EstG. Die Anleger können die Verluste auch in den nächsten Abrechnungszeitraum übertragen, sie allerdings nicht rückwirkend mit dem vorherigen Abrechnungszeitraum verrechnen. Wer beispielsweise Gewinne im Jahr 2025 erzielt, kann diese nicht pauschal ins nächste Jahr übertragen und sie dort mit eventuell anfallenden Verlusten verrechnen.

Um Trading Steuern zu sparen, wäre es theoretisch denkbar, die Verluste auch anzurechnen. Doch funktioniert das auch wirklich in der Praxis? Grundsätzlich gilt: Wer mit dem Devisenhandel Gewinne erzielt, muss diese natürlich versteuern. Trader, die innerhalb eines Jahres Verluste damit erzielen, können diese mit ihren Trading Steuern verrechnen lassen und damit ihre Steuerlast senken. Allerdings ist dies nur mit Einkünften aus Kapitalerträgen möglich. Geregelt wird dieses Vorgehen im § 20 Absatz 6 Satz 2 EstG. Die Anleger können die Verluste auch in den nächsten Abrechnungszeitraum übertragen, sie allerdings nicht rückwirkend mit dem vorherigen Abrechnungszeitraum verrechnen. Wer beispielsweise Gewinne im Jahr 2025 erzielt, kann diese nicht pauschal ins nächste Jahr übertragen und sie dort mit eventuell anfallenden Verlusten verrechnen.

- Forex Steuern sparen mit einem ausländischen Broker

- Verluste mit Gewinnen im aktuellen Jahr gegenrechnen

- Bei höheren Verlusten, diese ins nächste Jahr übertragen lassen

8. Wer führt die Steuern ab – Broker oder Trader?

Wer führt eigentlich den fälligen Steuerertrag ab? Kümmern sich die Broker darum oder muss der Trader selbst aktiv werden? In der Praxis zeigt sich, dass es hier unterschiedliche Vorgehensweisen gibt. Die meisten Broker führen die Steuern nicht für ihre Anleger ab, was diese jedoch nicht von der Steuerpflicht entbindet. Wer Gewinne mit dem Devisenhandel erzielt und diese bei seiner Steuererklärung nicht angibt, macht sich strafbar. Die Anleger müssen die Gewinne ihrer jährlichen Einkommensteuererklärung mit angeben und selbst dafür Sorge tragen, dass der Steueranteil beim Finanzamt eingezahlt wird.

Wer führt eigentlich den fälligen Steuerertrag ab? Kümmern sich die Broker darum oder muss der Trader selbst aktiv werden? In der Praxis zeigt sich, dass es hier unterschiedliche Vorgehensweisen gibt. Die meisten Broker führen die Steuern nicht für ihre Anleger ab, was diese jedoch nicht von der Steuerpflicht entbindet. Wer Gewinne mit dem Devisenhandel erzielt und diese bei seiner Steuererklärung nicht angibt, macht sich strafbar. Die Anleger müssen die Gewinne ihrer jährlichen Einkommensteuererklärung mit angeben und selbst dafür Sorge tragen, dass der Steueranteil beim Finanzamt eingezahlt wird.

Finanzbehörden prüfen die Broker

Die Erfahrungen zeigen, dass die Finanzbehörden die Broker immer wieder überprüfen, da es den letzten Jahren häufig zu nicht versteuerten Gewinnen gekommen ist. Deshalb sind die Trader gut beraten, wenn sie ihre Gewinne selbst beim zuständigen Finanzamt anmelden und die Steuern darauf entrichten. Eine Übersicht, wie viele Gewinne der Anleger für das entsprechende Jahr erzielt hat, lässt sich ganz bequem über den Account beim Broker erstellen.

9. Kinder als Steuerersparnis für Devisenhandel nutzen?

Findige Anleger, welche sich die Trading Steuern sparen möchten, könnten auf die Idee kommen, ein Depot für ihr Kind zu eröffnen. Grundsätzlich ist jedes Kind ebenfalls steuerpflichtig, wenn es eine Finanzanlage besitzt. Dann gilt jeder jährliche Steuerfreibetrag für das Kind. Haben die Eltern beispielsweise ein Depot auf den Namen des Kindes eröffnet, können sie damit handeln, müssen jedoch auch hier die Gewinne versteuern. Dennoch ist der individuelle Grundfreibetrag anrechenbar. Allerdings gibt es bei solch einem Depot auch einiges zu beachten. Das monatliche Einkommen des Kindes darf im laufenden Jahr 375 Euro (abzüglich des Sparpauschbetrages von 3.699 Euro jährlich) da sonst eine Einschränkung in der Versicherung Geld und das Kind bei seinen Eltern nicht mehr mitversichert werden darf.

Findige Anleger, welche sich die Trading Steuern sparen möchten, könnten auf die Idee kommen, ein Depot für ihr Kind zu eröffnen. Grundsätzlich ist jedes Kind ebenfalls steuerpflichtig, wenn es eine Finanzanlage besitzt. Dann gilt jeder jährliche Steuerfreibetrag für das Kind. Haben die Eltern beispielsweise ein Depot auf den Namen des Kindes eröffnet, können sie damit handeln, müssen jedoch auch hier die Gewinne versteuern. Dennoch ist der individuelle Grundfreibetrag anrechenbar. Allerdings gibt es bei solch einem Depot auch einiges zu beachten. Das monatliche Einkommen des Kindes darf im laufenden Jahr 375 Euro (abzüglich des Sparpauschbetrages von 3.699 Euro jährlich) da sonst eine Einschränkung in der Versicherung Geld und das Kind bei seinen Eltern nicht mehr mitversichert werden darf.

Finanzamt prüft genau

In der Theorie mag solch ein Depot verlockend klingen und sicherlich auch einige Euro Trading Steuern sparen. Allerdings schaut das Finanzamt in der Praxis genau hin. Stellen die Behörden bei der Überprüfung des Depots beispielsweise fest, dass die Eltern das Depot zum eigenen Vermögensaufbau und nicht für die Einsparungen des Kindes benutzen, drohen empfindliche Strafen und Steuernachzahlungen. Deshalb empfehlen wir, einen Steuerberater hinzuzuziehen oder sich selbst genau über die möglichen Alternativen zur Steuerersparnis zu informieren. Grundsätzlich gilt jedoch: Wer den Devisenhandel Gewinne macht, muss auch eine entsprechende Trading Steuer abführen.

10. Tipp: Gewinne bei Brokerwechsel dokumentieren

Renommierte und große Forex-Broker erweitern und verändern ihr Produktangebot stetig. Für Trader können sich so bei einem anderen Anbieter neue Chancen ergeben, ein Kontowechsel ist dann die logische Konsequenz. Das Problem: Findet der Wechsel unterjährig statt, so hat der Trader bei zwei Brokern einen zu versteuernden Gewinn erwirtschaftet.

Renommierte und große Forex-Broker erweitern und verändern ihr Produktangebot stetig. Für Trader können sich so bei einem anderen Anbieter neue Chancen ergeben, ein Kontowechsel ist dann die logische Konsequenz. Das Problem: Findet der Wechsel unterjährig statt, so hat der Trader bei zwei Brokern einen zu versteuernden Gewinn erwirtschaftet.

Es ist daher essenziell wichtig, vor der Kontoschließung ein Dokument anzufordern, das die Gewinne und Verluste möglichst detailliert auflistet (sogenannte Depotabrechnung). Diese Informationsbasis kann dann später genutzt werden, um die Gewinne in die entsprechende Anlage der Einkommensteuererklärung einzutragen.

11. Steuerberater aufsuchen

Das deutsche Steuersystem gilt als eines der komplexesten der Welt. Wer bisher noch nie eine Steuererklärung erstellt hat, sollte daher unter Umständen fachmännische Hilfe beantragen. Denn letztlich kann nur ein Steuerberater dafür sorgen, dass die eigene Steuererklärung auch wirklich den gesetzlichen Anforderungen entspricht. Zudem haftet der Fachmann auch, wenn bestimmte Informationen fehlerhaft sein sollten. Nur wenn der Steuerpflichtige selbst es versäumt hat, dem Steuerberater wichtige Daten mitzuteilen, muss er für diesen Fehler haften.

Das deutsche Steuersystem gilt als eines der komplexesten der Welt. Wer bisher noch nie eine Steuererklärung erstellt hat, sollte daher unter Umständen fachmännische Hilfe beantragen. Denn letztlich kann nur ein Steuerberater dafür sorgen, dass die eigene Steuererklärung auch wirklich den gesetzlichen Anforderungen entspricht. Zudem haftet der Fachmann auch, wenn bestimmte Informationen fehlerhaft sein sollten. Nur wenn der Steuerpflichtige selbst es versäumt hat, dem Steuerberater wichtige Daten mitzuteilen, muss er für diesen Fehler haften.

Ein guter Steuerberater kostet allerdings schnell einige hundert Euro. Zwar rechnet sich die Investition, doch Trader können durch ihre Mithilfe unnötige Kostenpunkte vermeiden bzw. minimieren. So ist es sinnvoll, zum ersten Termin beim Steuerberater bereits wichtige Unterlagen wie etwa Depotabrechnungen mitzuführen. Muss sich der Berater nicht mehr um die Einholung der Dokumente kümmern, senkt das seinen Zeitaufwand und damit auch das Honorar.

- Forex Steuern ist ein komplexes Thema

- Auch die Finanzbehörden sind hier häufig überfordert

- Ein guter Steuerberater ist dabei nicht leicht zu finden

12. Unser Fazit: Im Zweifel bei Trading Steuern individuelle Beratung nutzen

Forex-Gewinne sind selbstverständlich zu versteuern. Die jeweilige steuerliche Behandlung hängt immer vom Einzelfall ab. Liegt der Einkommenssteuersatz über 25 Prozent sollte man die Gewinne in der Anlage KAP aufführen und versteuern lassen. Hat der Trader hingegen ein geringes Einkommen, kann er die Forex-Gewinne eventuell als zusätzliches Einkommen werten. Im CFD-Handel werden die Gewinne zwar grundsätzlich mit der Abgeltungssteuer verrechnet, im Falle von Geringverdienern kann jedoch eine „Günstigerprüfung“ beantragt werden, um den günstigeren Steuersatz berechnen zu können.

Forex-Gewinne sind selbstverständlich zu versteuern. Die jeweilige steuerliche Behandlung hängt immer vom Einzelfall ab. Liegt der Einkommenssteuersatz über 25 Prozent sollte man die Gewinne in der Anlage KAP aufführen und versteuern lassen. Hat der Trader hingegen ein geringes Einkommen, kann er die Forex-Gewinne eventuell als zusätzliches Einkommen werten. Im CFD-Handel werden die Gewinne zwar grundsätzlich mit der Abgeltungssteuer verrechnet, im Falle von Geringverdienern kann jedoch eine „Günstigerprüfung“ beantragt werden, um den günstigeren Steuersatz berechnen zu können.

Wir weisen darauf hin, dass es sich bei diesem Beitrag um keinerlei Steuerberatung handelt, dies kann nur individuell von einem Experten geleistet werden. Im Zweifel sollten sich Trader dementsprechend an einen Steuerberater wenden. Darüber hinaus gibt es natürlich noch weitere Forex Kosten zu beachten.

Grafik Quelle: shutterstock.com